FAQ

FAQ

freee人事労務に関するFAQ

カテゴリ一覧

-

基本設定(freee人事労務)

-

従業員

-

書類

-

勤怠

-

その他(freee人事労務)

-

給与

-

休暇管理(freee人事労務)

-

年末調整

Q通勤手当の非課税限度額の改正に伴う対応

このページでは、2025年11月20日に施行された「通勤手当の非課税限度額の引き上げ」に伴う対応について説明します。

改正に伴って必要な対応

2025年11月19日に所得税法施行令の一部を改正する政令が公布され、通勤のため自動車などの交通用具を使用している給与所得者に支給する通勤手当の非課税限度額が引き上げられました。この改正は、2025年11月20日に施行され、2025年4月1日以後に支払われるべき通勤手当について適用されます。

そのため、改正後の非課税限度額を適用した際に過納となる税額がある場合には、本年の年末調整の際に精算することが必要になります。また、年の途中に退職した人などに対し、既に給与所得の源泉徴収票を交付している場合には、再交付が必要になります。

詳しくは、国税庁「通勤手当の非課税限度額の引上げについて」と国税庁「通勤手当の非課税限度額の引上げに関するQ&A」をご確認ください。

»freee人事労務での対応

freee人事労務では「2026年1月以降」の年月ナビゲーションから改正後の非課税限度額での計算に対応します。そのため、以下に該当する従業員は、別途調整金を計算の上で各自で修正等の対応が必要になります。

•2025年4月〜2025年12月に課税通勤手当を支給している

• 自動車や自転車などの交通用具を使用している

•通勤距離が片道10km以上である

具体的に求められる対応は在籍者と退職者で異なり、詳しくは以下のとおりです。

•在籍者:本年の年末調整での精算

•退職者:源泉徴収票の修正と再交付

本ページでは、各操作の手順を説明します。

freee人事労務に登録された情報から対象者を確認する

各従業員が改正による影響を受けるかどうか、課税通勤手当の支給有無と通勤手当に登録されている情報を元に確認します。

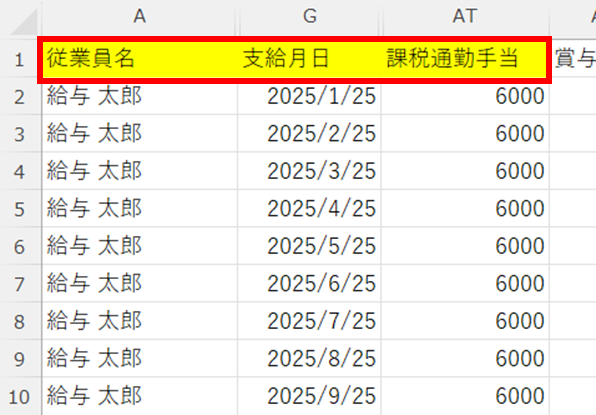

»賃金台帳から課税通勤手当の支給有無を確認する

❶ [書類]メニュー →[書類・手続き]→[賃金台帳]をクリックします。

❷ 「賃金台帳を出力したい対象従業員が所属する締め日支払日グループ」と「2025」をプルダウンから選択します。

❸ [PDF一括ダウンロード]または[CSV一括ダウンロード]をクリックします。

❹ 出力されたPDFまたはCSVから「課税通勤手当」に値が入っている従業員を確認します。

!注意

「その他手当」や給与明細の直接編集機能を用いて課税通勤手当を支給している場合、「課税通勤手当」ではなく、ご自身で追加された項目をご確認ください。

また、以下に該当する通勤手当は、改正が適用されませんのでご注意ください。

• ⑴ 令和7年3月 31 日以前に支払われた通勤手当

• ⑵ 令和7年3月 31 日以前に支払われるべき通勤手当で同年4月1日以後に支払われるもの

• ⑶ ⑴又は⑵の通勤手当の差額として追加支給されるもの

詳しくは、国税庁「通勤手当の非課税限度額の引上げについて」をご確認ください。

!注意

12月の通勤手当の非課税限度額の支給有無を確認するための賃金台帳の出力方法

※11月までの給与明細は確定していることが前提条件となります。

❶ 給与の計算方法を自動にしている場合は[手動]に変更します。

❷ 12月支払い給与を確定し、賃金台帳を出力します。

❸ 12月の「非課税通勤手当」の欄を確認し終えたら、給与の計算方法を手動のまま[未確定]に戻します。

☑

☑

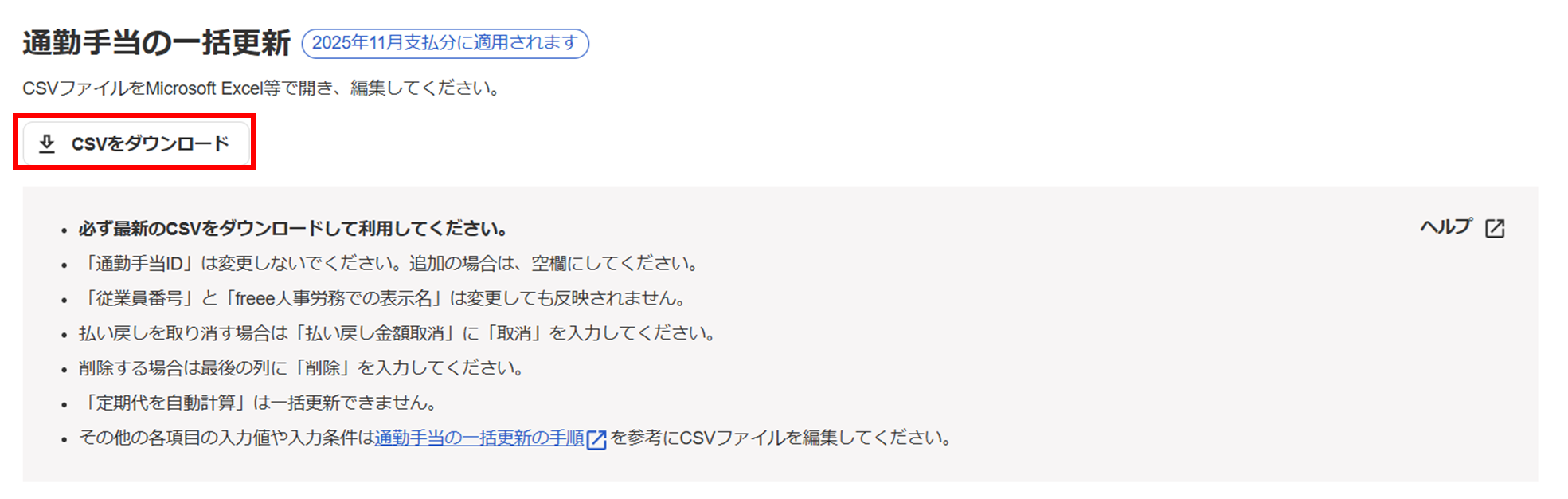

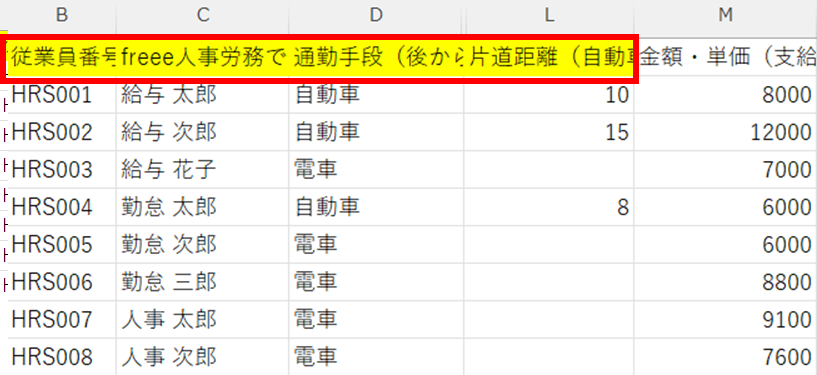

»通勤手当に関する情報を確認する

❶ [従業員]メニュー →[従業員情報]→画面右側[一括操作]→ [従業員情報の一括更新]をクリックします。

❷ 「項目を選択」プルダウンから[通勤手当]を選択し、出力したい年月を選択して[はじめる]をクリックします。

❸ 「通勤手当の一括更新」画面で [CSVをダウンロード] をクリックし、インポート用テンプレートCSVをダウンロードします。

❹ 出力されたCSVから、以下の条件に当てはまる従業員を確認します。

• 通勤手段が「自動車」もしくは「自転車」

• 片道距離が10km以上

!注意

通勤手当の情報は1ヶ月ごとの出力のため、必要に応じて手順②の「出力したい年月」を選択し直してご確認ください。

»調整すべき金額を計算する

対象となる従業員が確認できたら、調整すべき金額を計算します。

片道距離に応じた「限度額の差」を確認し、「改正後の課税通勤手当」を算出します。

「改正後の課税通勤手当」から「改正前の課税通勤手当」を差し引くことで調整すべき金額を求めます。

【計算式】

• 改正後の課税通勤手当

º改正前の課税通勤手当 - 限度額の差 = 改正後の課税通勤手当

• 調整すべき課税支給額

º改正後の課税通勤手当 - 改正前の課税通勤手当 = 調整すべき課税支給額

例1:片道10km~15km未満で課税通勤手当800円が発生しているケース

• 改正前の課税通勤手当(800円)- 限度額の差(200円)= 改正後の課税通勤手当(600円)

• 改正後の課税通勤手当(600円)- 改正前の課税通勤手当(800円)= 調整すべき課税支給額(-200円)

例2:片道15km~25km未満で課税通勤手当500円が発生しているケース

• 改正前の課税通勤手当(500円)- 限度額の差(600円))= 改正後の課税通勤手当(0円)

• 改正後の課税通勤手当(0円)- 改正前の課税通勤手当(500円)= 調整すべき課税支給額(-500円)

!注意

上記の例は単月の計算のため、調整が必要な月の分だけ計算を行う必要があります。

【参考:非課税限度額の差額表】

| 距離 | 改正前:限度額 | 改正後:限度額 | 限度額の差 |

|---|---|---|---|

片道55km以上 | 31,600円 | 38,700円 | 7,100円 |

片道45km以上〜55km未満 | 28,000円 | 32,300円 | 4,300円 |

片道35km以上〜45km未満 | 24,400円 | 25,900円 | 1,500円 |

片道25km以上〜35km未満 | 18,700円 | 19,700円 | 1,000円 |

片道15km以上〜25km未満 | 12,900円 | 13,500円 | 600円 |

片道10km以上〜15km未満 | 7,100円 | 7,300円 | 200円 |

片道2km以上〜10km未満 | 4,200円 | 同左 | - |

片道2km未満 | 0円 (全額課税) | 同左 | - |

年末調整に反映する

対象者の特定と調整金の計算が完了したら、年末調整の計算に反映します。

以下の手順で年末調整の計算に反映したら、通常通りの年末調整の確認作業を行い、通勤手当の改正が反映された源泉徴収票を従業員に交付してください。

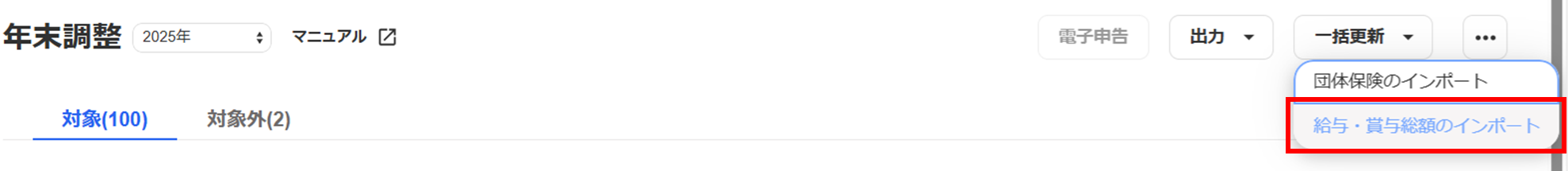

»まとめて反映する場合

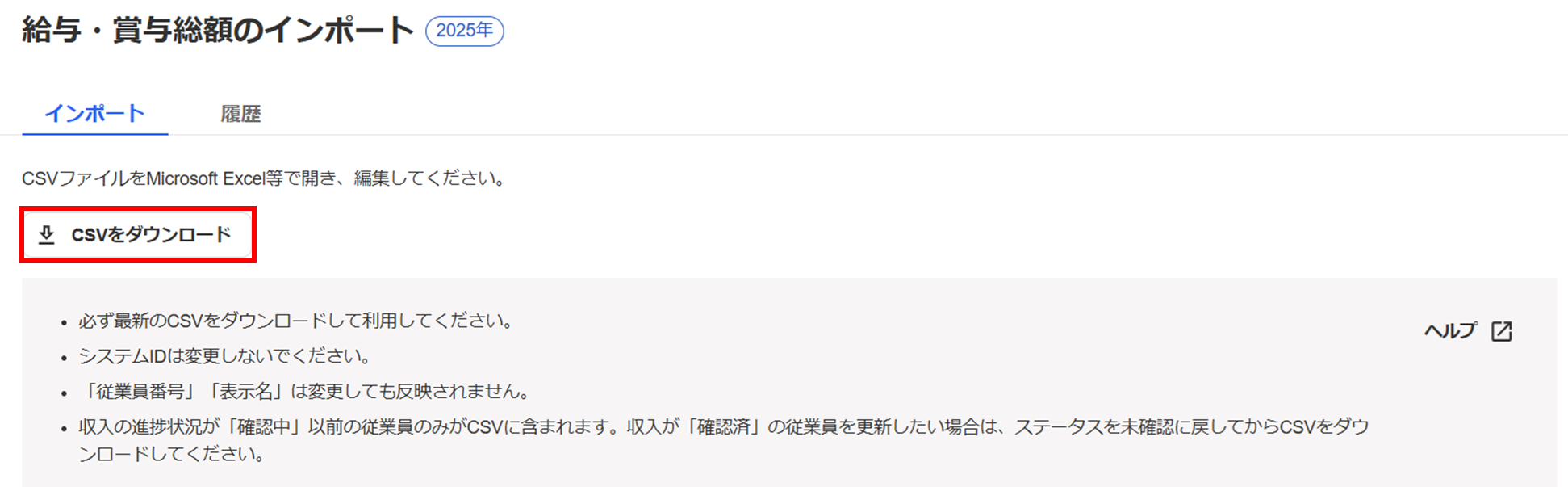

❶ [年末調整]メニュー →[一括更新]から[給与・賞与総額のインポート]をクリックします。

❷ 給与・賞与総額のインポート画面から [CSVをダウンロード] をクリックし、インポート用テンプレートCSVをダウンロードします。

既に「その他の総額」を入力している場合は、入力された金額が含まれたデータが出力されます。

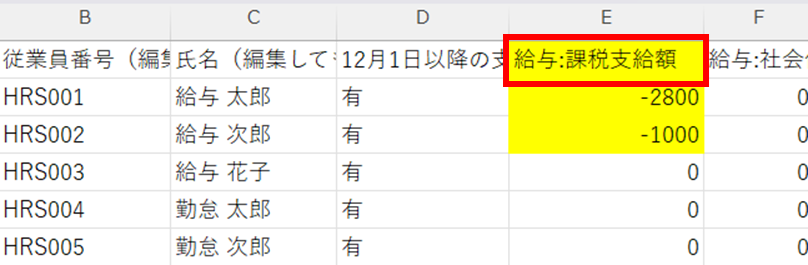

❸ CSVファイルをExcel等で編集します。「給与 課税支給額」の欄に差額を入力して、保存します。

(例:既に給与の課税支給額を-1,000円追加修正していて、今回の対応で1,800円を減額する場合は、-2,800円と入力)

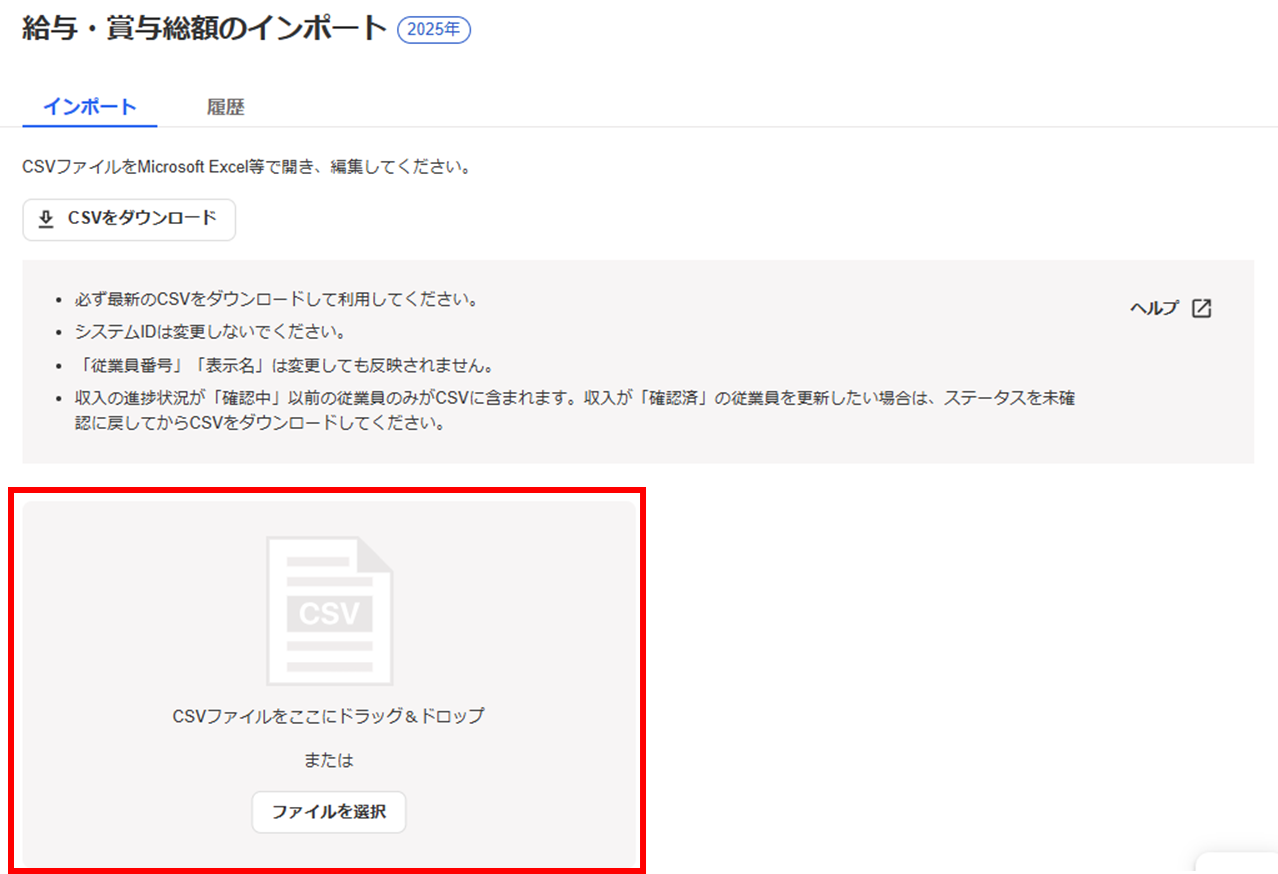

• 必ず最新のCSVをダウンロードして利用してください。

• 「システムID」は変更しないでください。

• 「従業員番号」と「表示名」は変更しても反映されません。

!注意

収入の進捗が「確認中」以前の従業員のみがCSVに含まれます。収入が「確認済」の従業員の内容をインポートしたい場合には、該当従業員のステータスを「未確認」に戻してからCSVをダウンロードしてください。

❹ CSVファイルの編集が完了したら、グレーの枠内の「CSVファイルをここにドラッグ&ドロップ」に編集を完了したCSVファイルをドラッグ&ドロップするか、[ファイルを選択]をクリックしてアップロードを行うファイルを指定します。

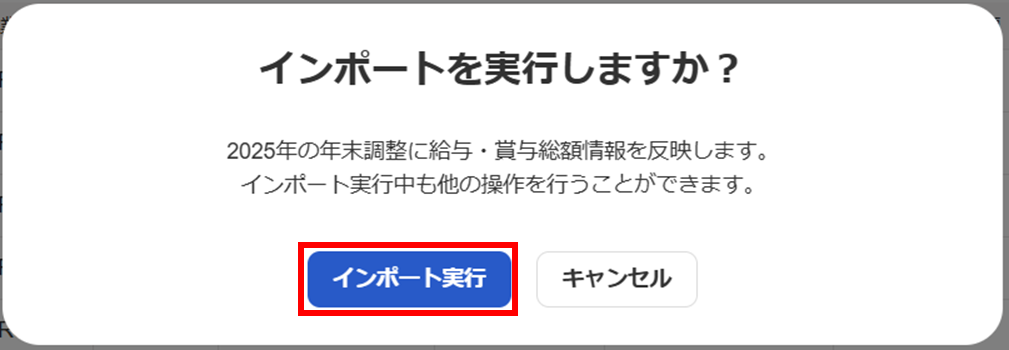

❺ インポートデータのプレビューが開きます。CSVファイルに含まれる変更箇所をそれぞれ確認し、[インポート]をクリックします。

❻ 「インポートを実行しますか?」の画面で[インポート実行]をクリックします。

☑

»1名ずつ反映する場合

1名ずつ反映する場合

❶ [年末調整]メニューを開き、従業員の一覧より反映したい従業員名をクリックして、従業員ごとの年末調整画面を開きます。

❷ [情報確認]→[収入]タブをクリックします。

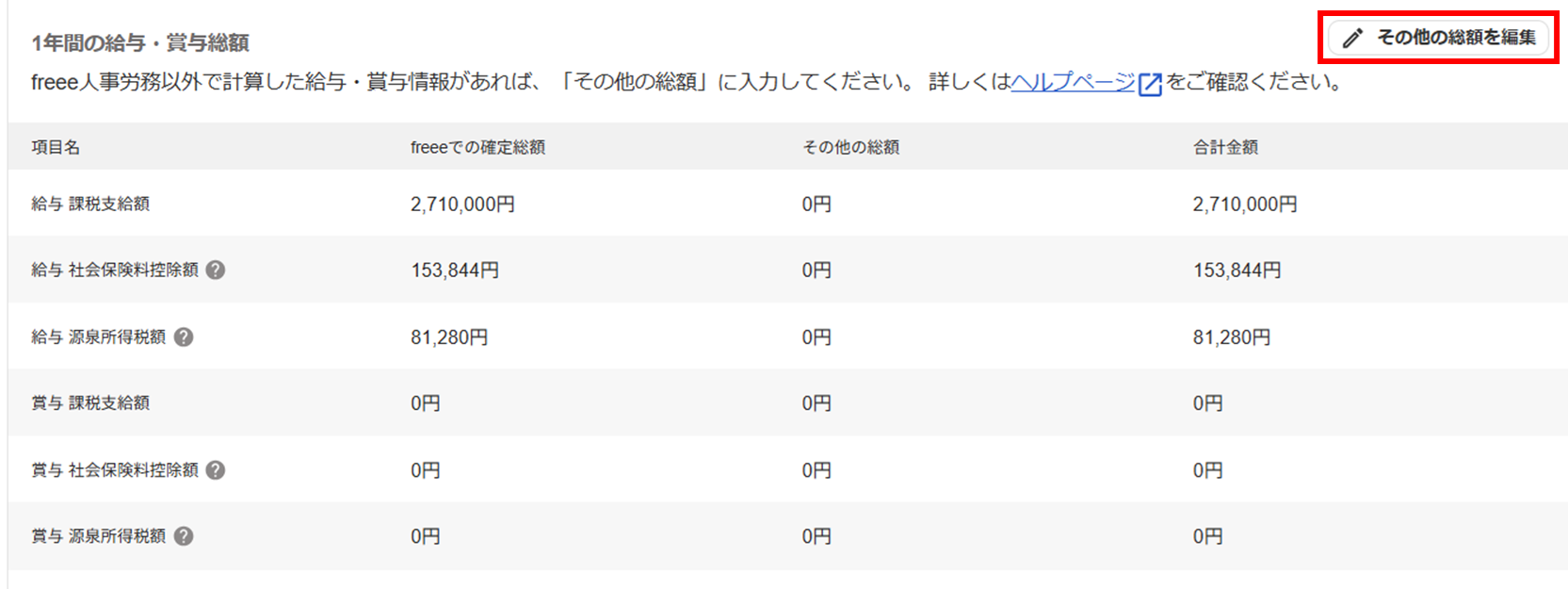

❸ 「1年間の給与・賞与総額」項目の右上の[その他の総額を編集]をクリックし、「給与・賞与総額の直接編集画面」を開きます。

既に「確認済」にしている場合は、最下部にある[未確認に戻す]をクリックし、「確認中」ステータスに戻してください。

❹ 「給与 課税支給額」の「その他の総額」の欄に差額を入力して、保存します。

❺ その他の確認も完了している場合は、最下部の「確認完了」をクリックします。

年末調整の還付・追徴タイミングを1月還付設定にしているために12月の給与明細が未確定の場合は、12月の給与計算が完了した後に[確認完了]をクリックしてください。

!注意

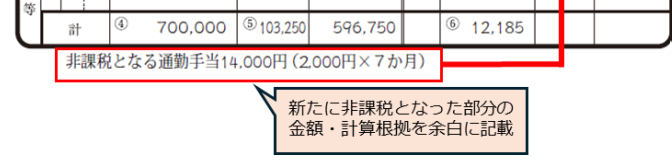

源泉徴収簿への文言表示は自動的に行われないため、手書きでの対応が必要になります。

詳しくは、国税庁「通勤手当の非課税限度枠の引き上げについて」および「年末調整で精算する際の源泉徴収簿での記載例」をご確認ください。

<>

(出典:国税庁「年末調整で精算する際の源泉徴収簿の記載例」)

退職者の源泉徴収票に反映する

対象者の特定と調整金の計算が完了したら、対象となる退職者の源泉徴収票に反映します。

以下の手順で対象となる退職者の源泉徴収票に反映したら、再交付を行ってください。

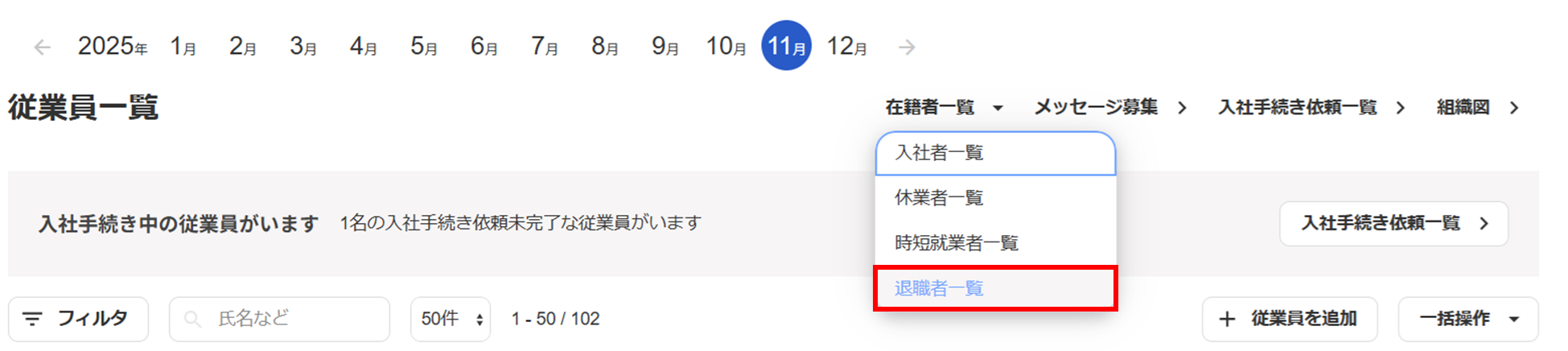

❶ [従業員]メニュー →[従業員情報]→[在籍者一覧]→[退職者一覧]をクリックします。

❷ 対象となる退職者のステータスの[未確定にする]をクリックします。

❸ 「源泉徴収票を未確定にしますか?」の画面で[実行]をクリックします。

!注意

未確定に戻すと、年末調整中である場合は年末調整の確定も取り消されます。

未確定に戻すと、源泉徴収票には現在の給与明細で確定している金額が反映されます。前回の源泉徴収票の確定時から給与明細の確定解除を行っている場合、金額が変動する可能性があります。事前に源泉徴収票を出力するなどして、データを保存しておくことを推奨します。

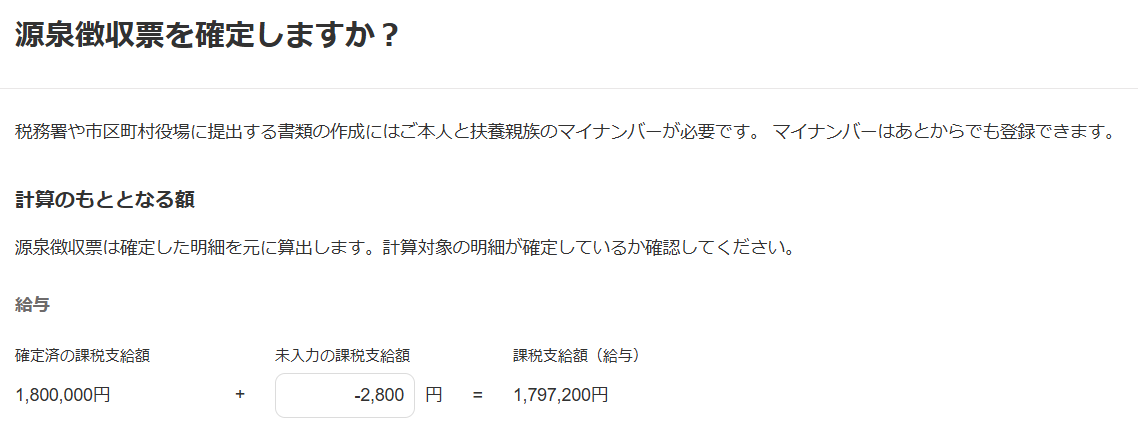

❹ 対象となる退職者のステータスの[確定する]をクリックします。

❺ クリックすると「源泉徴収票を確定しますか?」の画面が表示されるので、「未入力の課税支給額」欄に算出した差額を入力します。

(例:既に課税支給額を-1,000円修正していて、今回の対応で1,800円を減額する場合は、-2,800円と入力)

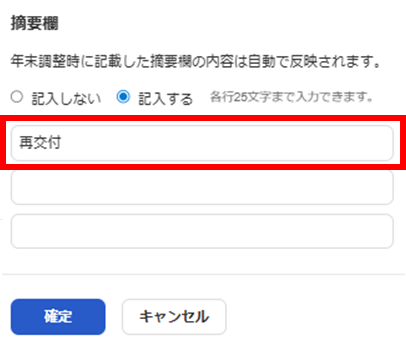

❻ 摘要欄の「記入する」を選択して、「再交付」と入力します。

❈Tips

摘要欄に「再交付」の表示が必要なことは、国税庁「通勤手当の非課税限度額の引上げについて - 4 給与所得の源泉徴収票の記入」に記載があります。

❼ 内容を確認したら[確定]ボタンをクリックします。

☑